贝壳赴美上市:去年交易总额2.1万亿,拟融资10亿美元

7月24日,中国最大的房地产服务平台之一贝壳找房正式向美国证券交易委员会(SEC)公开递交招股书,拟申请在纽交所上市,计划交易代码为“BEKE”。

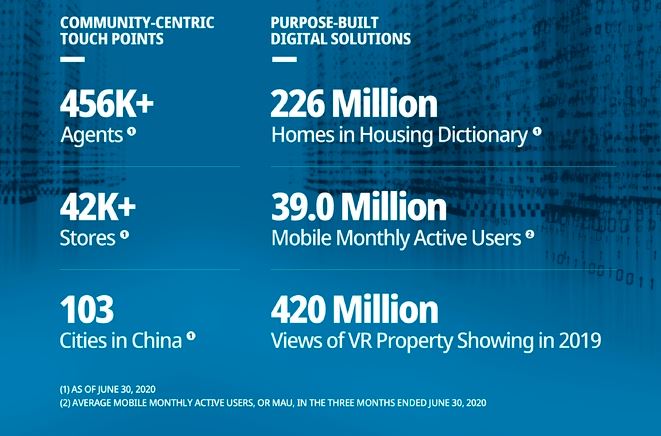

官网显示,上线于2018年的贝壳找房由链家网升级而来,是以技术驱动的品质居住服务平台,聚合和赋能全行业的优质服务者,打造开放的品质居住服务生态,致力于为三亿家庭提供包括二手房、新房、租赁、装修和社区服务等全方位居住服务。

目前,贝壳找房的三大主营业务为存量房交易、新房交易和其他新兴业务。

招股书显示,贝壳找房的主要收入来自于住房交易和服务的费用和佣金。纵观近两年的收入数据,其收入从2018年的286亿元增长60.6%至2019年的460亿元(65亿美元)。但由于新冠肺炎疫情导致住房交易需求下降,公司营收从截至2019年3月31日的三个月的82亿元人民币下降到截至2020年3月31日的71亿元人民币,降幅为12.7%。

不过,贝壳找房认为,随着中国住房市场供求关系更加平衡,预计房地产经纪服务将产生巨大的市场机会。预计到2024年,中国通过房地产经纪服务实现的房屋销售和租赁GTV将从2019年的10.5万亿增长至19.1万亿元。

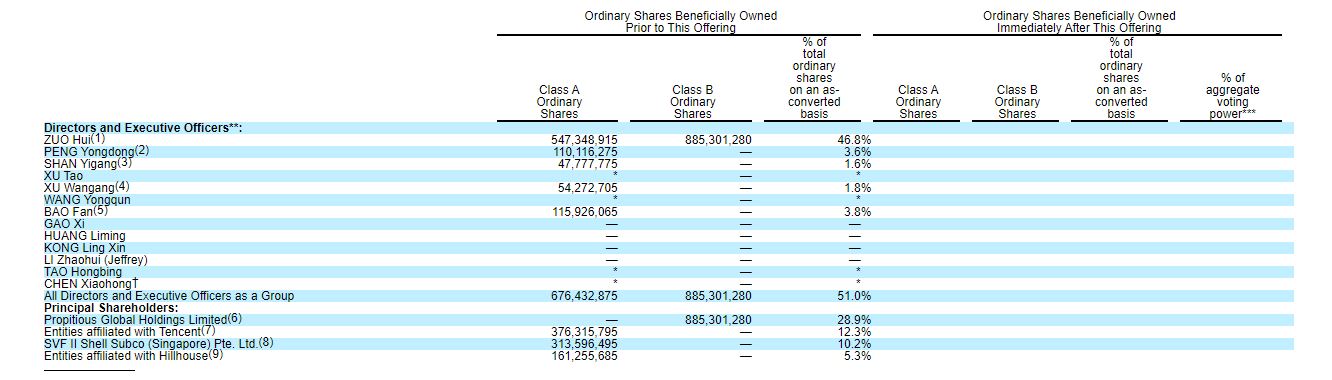

从今年的情况来看,数据显示,截至2020年6月30日的三个月,贝壳找房平台上的GTV总额为人民币9993亿元,其中,既有房屋交易为人民币5835亿元,新房交易为人民币3766亿元,新兴服务及其他服务为人民币391亿元。截至2020年6月30日,贝壳找房平台上有超过42000家商店和456000名代理商。

贝壳找房预计,至2020年6月30日止三个月其收入不少于人民币197亿元,较2019年同期的人民币115亿元增加约72.4%。

尽管如此,招股书显示,2017年至今,贝壳找房仍处于亏损状态。数据显示,贝壳找房2017年、2018年、2019年净亏损分别为5.38亿元、4.28亿元、21.8亿元;2020年第一季度净亏损为12.31亿元。

贝壳找房称,过去三年中,我们的成本逐年增加,预计将来会继续产生大量成本和支出以进一步扩展我们的业务,这可能使我们更难以实现盈利。

贝壳找房表示,此次IPO计划募集最多10亿元美元的资金,募集到的资金将主要用于研发,以继续投资于该公司的平台功能和基础设施技术、新的家庭交易服务的扩展、服务产品的多样化及业务运营向新地理区域的扩展,以及一般的公司用途。