国有六大行上半年业绩出炉:5家净利润、营收同比下降,净息差集体走低

国有六大银行(工商银行、农业银行、中国银行、建设银行、交通银行和邮储银行8月30日晚间交齐2024年上半年成绩单:其中5家银行出现净利润和营业收入同比下降。

今年前6个月,国有六大行合计实现归属于股东的净利润(下同)总计6833.88亿元,低于去年同期的6900.2亿元,今年上半年合计日赚37.54亿元。

今年上半年,国有六大行的不良贷款余额继续集体走高;受贷款市场报价利率(LPR)下调、存量房贷利率调整等因素影响,国有六大行的净息差持续承压。

国有六大行均拟进行中期分红。其中,工行拟按每10股派息人民币1.434元,分红比例为30%;建行拟每股派息0.197元(含税),合计约492.52亿元,分红比例29.97%;农行建议派发2024年中期普通股现金股息407.38亿元(含税),每10股派发人民币1.164元(含税);中行拟每10股普通股派发现金股利人民币1.208元(税前),分红比例约30%;邮储银行拟实施2024年度中期分红派息,中期股利总额占2024年半年度合并报表口径下归属于银行股东净利润的比例不高于30%;交行拟每股分配现金股利人民币0.182元(含税),共分配现金股利人民币135.16亿元(含税)。

5家大行净利润、营收同比下降

今年上半年,国有六大行的赚钱能力、资产总额的排名与2023年保持一致。以资产计,工行、农行、建行、中行、邮储银行和交行是中国前六大商业银行。盈利方面,工行上半年实现净利润1704.67亿元,建行紧随其后。

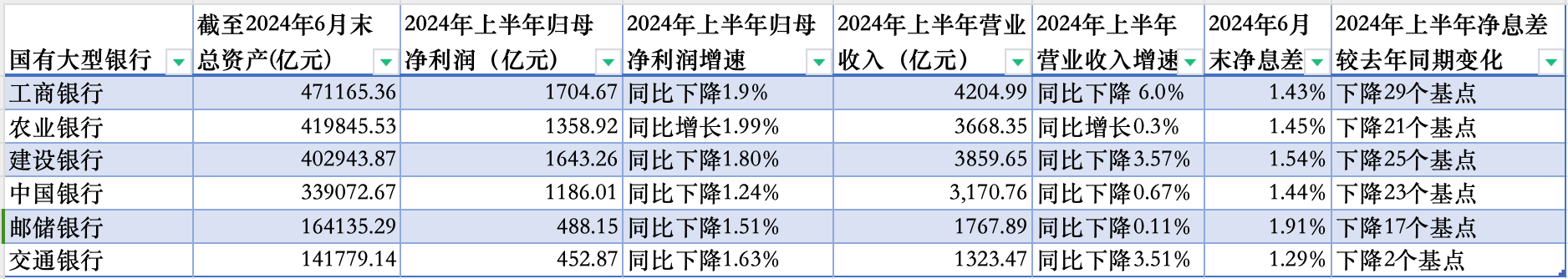

国有六大行2024年上半年资产规模、净利润、营收和净息差情况

农行是今年上半年唯一净利润和营业收入同比增长的国有大行。

工行、建行、中行、邮储银行和交行上半年净利润同比下降1.9%、1.80%、1.24%、1.51%和1.63%,可对比的是,2023年工行、建行、农行、中行、邮储银行和交行去年实现归属于股东的净利润增速分别为0.80%、2.44%、3.90%、2.38%、1.23%和0.68%。

营收方面,今年上半年,工行、建行和交行上半年营业收入同比下降6.0%、3.57%和3.51%,降幅居前三。

国有六大行上半年净息差集体走低。除交行外,其余5家的净利息收益率均较去年同期大幅回落。

农行行长王志恒在2024年中期业绩发布会上表示,今年上半年,在宏观政策的引导下,政策利率和LPR都在下调,市场利率的中枢整体是下行的。银行业继续合理让利市场经济,净息差整体收窄,但是较一季度已经在企稳回升。

工农中建邮储银行个人住房贷款不良率走高

资产质量方面,延续此前走势,国有六大行的不良贷款余额集体走高,除邮储银行外,其余5家不良率继续回落。

2024年上半年国有六大行资产质量情况

与2023年一样,中国银行是今年上半年不良率下降幅度最大的银行,不良率较上年末下降0.03个百分点至1.24%。邮储银行尽管不良率微升,但0.84%的不良率仍远低于其他五家。

个人住房贷款不良率方面,邮储银行继续下降,工、农、中、建、交五家银行较去年末走高。

截至6月末,工行、建行、农行、中行、邮储和交行的个人住房贷款不良率分别为0.60%、0.54%、0.58%、0.55%、0.50%、0.48%,而2023年末分别为0.44%、0.42%、0.55%、0.48%、0.55%和0.37%。

房地产业贷款方面,随着国有六大行在今年上半年增加投放,6月末按行业划分的房地产业不良贷款率均未出现回升,其中农行与去年末持平,工行、建行、中行、邮储银行和交通银行均出现回落。

谈及房地产业不良率下降,工行副行长王景武在业绩会上表示,该行从“增防化治”四个方面综合施策,在落实好房地产融资协调机制的同时,把好资产选择关,着力构建分散多元均衡的房地产投融资结构,加大风险房企和项目的处置出清力度,提高拨备提取比例,房地产业资产质量总体稳定。