钽矿是如何定价的?

◎刘俊杰 朱清 徐鸣

近期,中国地质调查局国际矿业研究中心矿业市场研究团队围绕部分能源和矿产资源初级产品的定价机制进行梳理研究,并形成系列文章。“矿业界”公众号陆续刊发,敬请垂注。

此为本系列第二十七篇。前二十六篇详见:矿业界(点击可看)

1:锂资源是如何定价的?

2:国际石油是如何定价的?

3:国际天然气是如何定价的?

4:锰矿石是如何定价的?

5:铬矿石是如何定价的?

6:铁矿石是如何定价的?

7 : 磷矿是如何定价的?

8:铜精矿是如何定价的?

9:镍矿是如何定价的?

10:钴矿是如何定价的?

11 : 铝土矿是如何定价的?

12 : 煤炭是如何定价的?

13:铼是如何定价的?

14:锡是如何定价的?

15:锌是如何定价的?

16:锗是如何定价的?

17:镓是如何定价的?

18:石墨是如何定价的?

19:铍是如何定价的?

20:铪是如何定价的?

21:铅是如何定价的?

22:萤石是如何定价的?

23:硼是如何定价的?

24:钒是如何定价的?

25:锑是如何定价的?

26:铋是如何定价的?

全球钽矿稀少,未形成期货市场,价格呈周期性波动上涨。全球钽矿储量分布高度集中,主要分布于澳大利亚、巴西等国,产量分布相对集中,主要产地由澳大利亚向非洲国家转移。全球钽矿市场总体体量约3.55亿美元。全球钽消费主要集中在美国和中国,美国对钽矿价格有较强的影响力。我国钽矿储量大、产量小,高度依赖进口,对外依存度超80%。我国是全球重要的钽初级产品冶炼市场之一,对钽初级产品价格有一定的影响力。

一、全球钽矿定价与市场基本情况

1 钽矿价格由买卖双方协商决定,总体呈周期性波动上涨

一是钽矿价格完全由买卖双方协商决定。钽是稀有金属之一,在地壳中的含量为0.0002%,在自然界中常与铌共生,共生矿中如果矿物中钽的含量相对较高,则称为钽矿,反之称为铌矿。钽精矿通过经销商的网络以及生产者和消费者之间签订的合同购买和销售,无期货市场。由于很多从事钽生产、贸易和消费的行业参与者不公布统计信息,且刚果(金)等非洲国家生产的钽矿被列为冲突矿产,非官方交易存在一定体量。

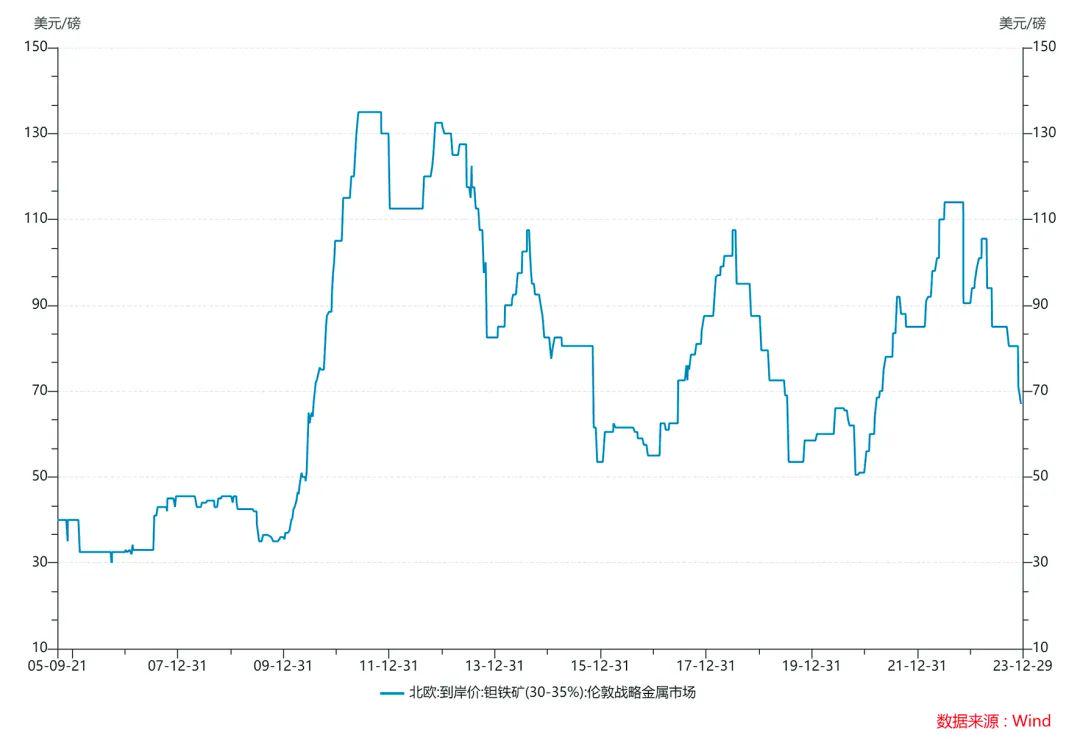

二是市场供需不稳定造成钽矿价格波动较大,呈周期性波动上涨。2005年以来,钽矿价格经历了三次峰值周期,截至2023年底,收于66.99美元/磅(折合147687.7美元/吨),与2005年相比上涨67.5%。2009年以前,钽矿价格在30~50美元/磅。2011年,全球经济在经历金融危机后逐步复苏,智能手机、移动互联网等消费电子行业兴起,钽矿需求增加,供应端澳大利亚最大钽矿山关闭,叠加《多德-弗兰克法案》影响,钽矿价格快速上涨至最高135美元/磅,此后价格开始震荡回落。2018年,在行业高端化、智能化发展影响下,智能消费产品需求持续增长,钽矿价格再次攀升至107.5美元/磅,但未能超过第一次峰值。后受疫情等因素影响,钽矿价格快速下跌。2022年,后疫情时代全球对5G通信、人工智能、商业航空航天等需求快速增长,钽矿价格震荡上行至高点113.98美元/磅,截至2023年底,价格为66.99美元/磅。

钽铁矿价格(数据来源:Wind)

2 全球钽矿储量分布高度集中,总体波动增长

一是全球钽矿储量高度集中,主要分布于澳大利亚、巴西和中国。根据美国地质调查局(USGS)的数据,2022年全球钽矿储量超过31.9万吨,主要集中在澳大利亚、巴西和中国。刚果(金)、尼日利亚、卢旺达、俄罗斯、美国等国均有钽矿,因勘查程度低未被统计。

二是全球钽矿储量从1995年至2022年,增长超过13倍。2006年以前,全球钽矿储量在4.3万吨以内,增长缓慢。2006年以后,全球钽矿储量增长较快,至2022年超过31.9万吨。

3 全球钽矿产量分布相对集中,总体呈波动增长态势,主要产地由澳大利亚向非洲国家转移

一是全球钽矿产量分布相对集中,刚果(金)、巴西、卢旺达、尼日利亚合计占比约85%。根据USGS的数据,2022年全球钽矿产量约2000吨,刚果(金)、巴西、卢旺达、尼日利亚合计占比约85%。澳大利亚、中国等国也有少量生产。

二是全球钽矿产量总体波动上涨,1994年以来增长约5倍,钽矿主要产地由澳大利亚向非洲国家转移。2007年以前,电子工业对钽需求增加,全球钽矿产量增长较快,产量由1994年的325吨上涨至2006年的1400吨,增长了3.3倍,钽矿主要产地为澳大利亚和巴西,澳大利亚为全球最大的钽矿供应国。2007年之后,受澳大利亚最大钽矿供应商瓜利亚家族(Sons of Gwalia)有限公司破产影响,全球钽矿产量急剧下降,2009年全球钽矿产量降至665吨,刚果(金)、卢旺达等非洲国家开始逐步取代澳大利亚成为全球钽矿主要产地。刚果(金)于2013年超越巴西成为全球钽矿最大产地。钽矿产地也由澳大利亚、巴西等技术先进、投资风险低但总体开发成本高的国家,转移到采用原始手工作坊采矿、投资风险高但总体开发成本低的非洲国家。但近年来,新能源转型加快,澳大利亚锂矿项目逐步开发,钽作为锂矿副产品可能会再次影响市场格局。

4 全球钽消费领域和地域都较为集中

一是钽应用范围广泛,主要被应用于钽电容器、超级合金,合计占比约52%。

二是全球钽消费国高度集中,美国、中国合计占全球的71.65%。

5 钽产业链各个环节的贸易相对集中,美国对钽金属贸易具有较强的影响力

一是上游非洲、巴西的钽矿生产后主要运至美国、德国、中国等国进行湿法和火法冶炼生产钽粉等初级产品。

二是加工后的钽粉等初级产品由美国、日本、欧洲等国进一步加工成钽电容器、钽靶、医疗器械等下游产品,美国对下游钽产品价格影响力较大。全球钽下游产品中钽电容器占比最高,钽电容器企业以美国KEMET、AVX、Vishay公司为主。钽矿价格受下游产品影响较大,国际钽矿市场整体上属于买方市场。钽金属产品附加值随着产品纯度、技术含量递增。美国在钽产业链下游占主导地位,对钽金属产品贸易和价格有较强的影响力。

三是美国和欧洲等国法律将钽列为冲突矿产,钽矿供应成本提升。2010年,美国通过《多德-弗兰克法案》对来自刚果(金)等冲突地区的进口矿产采取强制认证管理制度。2021年,欧盟(EU)颁布了新的冲突矿产法规,该法规要求欧盟进口商满足经济合作与发展组织(OECD)的负责任采购标准。更严格的标准将提升钽矿供应成本,形成价格上涨力量。

二、我国钽市场情况及其对定价机制的影响

我国钽矿储量大,产量小,高度依赖进口,对外依存度超过80%。我国钽产业链资源端和消费端“两头在外”,对中低端钽初级产品冶炼市场有一定影响力,但对下游高端市场影响力有限。

1 我国钽矿储量大,产量小,国际价格影响力有限

一是我国钽矿储量大。根据2022年USGS数据,我国钽矿储量为18万吨,占已统计的全球储量的56.4%。我国钽矿主要分布在江西、内蒙古和广东三个省份,储量分别占全国的25.8%、24.2%和22.6%。

二是我国钽矿产量小,全球占比仅3.9%。我国钽矿床规模小,矿石品位低,嵌布粒度细而分散,多金属伴生,造成难采、难分、难选,回收率低,赋存状态差,大规模露天开采的矿山较少。2022年,我国钽矿产量约为78吨,占全球产量的3.9%。

2 我国是全球重要的钽初级产品冶炼市场之一,对钽初级产品价格有一定的影响力

一是我国钽消费量持续增长,2015年以来增长超5倍,对外依存度超过80%。

二是我国是全球重要的钽初级产品生产国,生产的钽粉和钽丝全球市场占比分别超30%、60%。我国进口的钽精矿主要用于生产钽粉和钽丝等初级产品,钽初级产品逐渐由中低端向高端转型。我国生产的钽粉仍以中低端为主,纳米级高端产品产能受限,每年仍有大批量进口钽粉进入中国市场。2015年-2022年,我国钽粉出口总量由120.9吨上涨至244.7吨,出口总量上升,其中松装密度小于2克/立方厘米的钽粉出口占比由89.4%下降至61.0%,低端钽粉出口比例下降,产品逐渐向高端转型。我国钽丝出口总量大,呈缓慢上涨趋势,2015年-2022年,钽丝出口总量由57.1吨上升到70.2吨,增长了约23%,其中直径小于0.5毫米的钽丝出口一直稳定在95%以上。我国最大的钽初级产品生产商是东方钽业,其钽粉全球市场份额占比约30%(钽粉中高性能钽粉全球市场占有率超25%,国内占比超80%;电容器级钽粉全球市场占有率超10%,国内占比超50%),钽丝全球市场份额占比约60%。

3 我国对下游钽电容器市场影响力不足,进口价格远超出口价格

一是我国钽电容器生产占全球约12%,与国外差距逐渐缩小,自给率逐步上升。2015年以来,我国钽电容器总数总体上进口大于出口。2015年-2018年,国内对钽电容器需求增加以及国产钽电容器技术进步,我国钽电容器进口下降,出口上升,进出口比持续下降。2018年后,军用、民用等电子应用市场对高端钽电容器需求持续增长,钽电容器进出口总数双增长,刺激国产高端电容器研发投入,进出口比上升到2019年高点后再次快速下降。

二是我国钽电容器中片式钽电容器占比最大,进口平均单价远超出口平均单价,国际价格影响力有限。根据海关总署数据,我国钽相关货物进口总额中超过70%为片式钽电容器。我国片式钽电容器进口平均单价远超出口平均单价。2023年8月数据显示,片式钽电容器进口平均单价为930.87美元/千克(折合930870美元/吨),出口平均单价为697.09美元/千克(折合697090美元/吨)。片式钽电容器进口平均单价总体在出口平均单价1.7倍上下波动,最高时达到2.2倍。

三、建议

一是改进钽矿选矿工艺,提高冶炼技术,增加国内钽矿回收率。

二是加强与主要钽资源国家的贸易和开发合作。

三是增加科技研发投入,提高钽下游产品的核心竞争力。

本文原载于1月8日《中国矿业报》1版