如何看极具特色的联系汇率制度

2022年5月12日,港币汇率触及7.85弱方兑换保证水平,为2019年5月以来首次。中国香港金融管理局(“金管局”)连续多次入市买入港币,向市场卖出美元。截至7月21日,金管局已经连续23次入市买入港币,银行结余降至1653亿港币,港币加息箭在弦上。

作为全球极具特色的联系汇率制度的代表地区,港币和美元脱钩的讨论伴随着每一次美国加息的过程。理解联系汇率制度的运行原理,能帮助我们理解,金管局为何入市以及评估联系汇率机制可能存在的风险。

全球的汇率制度

每年,国际货币基金组织(IMF)会鉴定189个成员(国家和地区)真实的汇率安排制度。根据《2021年汇率安排和汇率限制年报》(Annual Report on Exchange Arrangements and Exchange Restrictions 2021),绝大部分国家和地区的汇率制度被划分为四大类和十小类,其分类的标准大致根据政府干预程度的高低以及干预的方式。

硬性挂钩(Hard Peg):意味着国家和地区无独立法定货币的汇率安排,直接使用美元或者货币联盟使用统一货币,或者当局发行的货币以立法承诺挂钩另一货币兑换。中国香港的联系汇率即货币局汇率制度,将USDHKD的汇率保持在7.75-7.85的范围内,属于硬性挂钩。

软性挂钩(Soft Peg):意味着一国货币可以与另一国货币或一篮子货币挂钩,同时有限浮动。根据钉住的类型、可浮动空间以及调整区间的频次,又可细分为传统钉住、稳定安排、爬行钉住、类爬行钉住、水平区间内钉住等类型。新加坡金管局允许新加坡元汇率在目标政策区间内浮动,并按照主要贸易伙伴和竞争对手贸易权重进行组合的一揽子货币为参考,属于类爬行钉住的软性挂钩。

浮动制度(Floating):意味着汇率大致由市场决定,人为干预程度较低。根据是否有明确的汇率路径和目标,可分为浮动和自由浮动。目前G7货币——美元、欧元、日元、英镑、澳元、瑞士法郎与加元,都属于自由浮动的汇率制度。

其他有管理的汇率安排(Residual):不能划分在上述三类的制度,会被纳入到其他有管理的汇率安排中,如中国、阿根廷、巴基斯坦和委内瑞拉。

从全球来看,软性挂钩和浮动制度两类是主流,IMF成员(国家和地区)中超过80%采用的是这两种汇率。硬性挂钩的(国家和地区)共计25个,其中11个采用的货币局制度,包括中国香港、格林纳达、保加利亚和ECCU(东加勒比货币联盟)等。一国的汇率制度并非固定不变,这也就是为什么IMF每年会对成员(国家和地区)的汇率制度进行评估。

极具特色的联系汇率制度

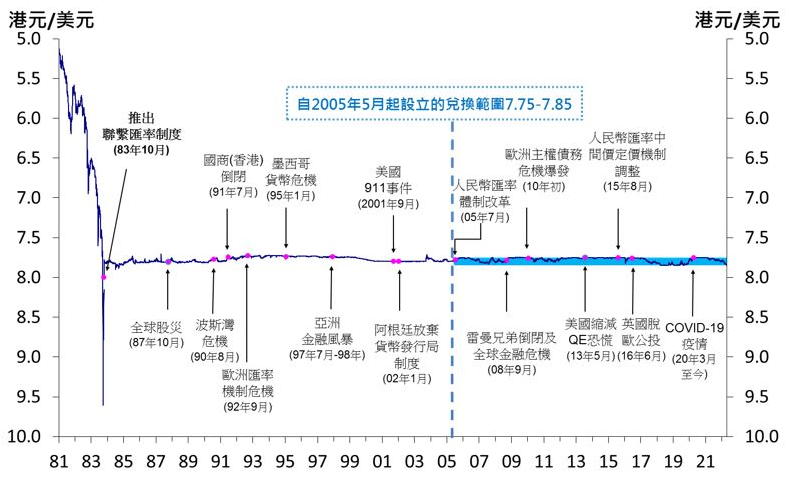

中国香港最初实行银本位,1935年末改为英镑汇兑本位制,1972年起按照固定汇率与美元挂钩,时隔两年后改为自由浮动。当前的联系汇率制度确定于1983年,之后历经欧洲汇率机制危机、亚洲金融风暴、人民币汇率制度改革和全球金融危机,依然保持了稳定。

图1:1981年以来港币/美元汇率

资料来源:中国香港金融管理局

中国香港当前的联系汇率制度属于货币发行局制度,完全挂钩美元。货币发行局制度的理论基础,在于经济体与挂钩国的经济周期基本保持一致。中国香港作为一个开放的地区,资本账户完全开放、经济模式高度全球化,经济周期外部主要经济体的影响很大,其货币政策上与美国周期同步,有利于在自由资本条件下的经济和金融稳定。因此,选择联系汇率制度有着较强的历史因素。伴随着中国香港与内地越来越广泛的经济联系,这个理论基础在每个美元的加息周期中都会被质疑,引发港币是否需要与美元“脱钩”的讨论。

中国香港没有自己的中央银行,由金管局代为履行相关职能。对于金管局来说,外汇储备为其资产,货币基础为其负债。中国香港的货币基础,包括负债证明书、政府发行的流通纸币及硬币(中国香港流通的纸币主要为负债证明书,即三家发钞行——汇丰银行、中银香港和渣打银行所发行的纸币;政府仅发行十元面值的纸币和硬币)、银行体系在金管局开设的结算账户结余,以及金管局代表政府发行的外汇基金票据和债券。

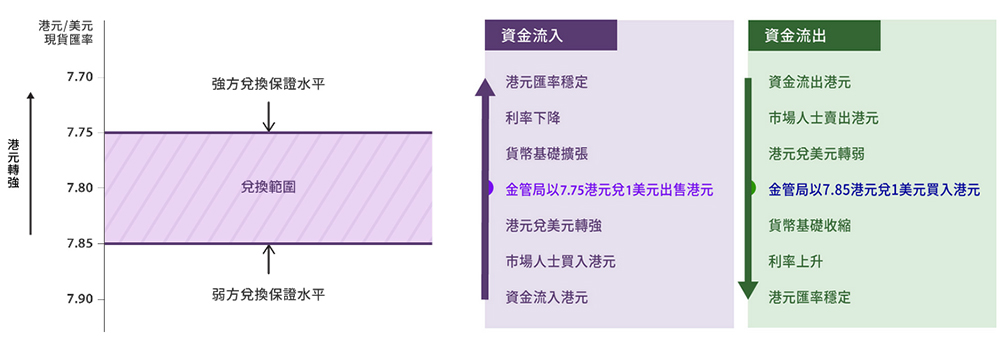

在联系汇率制度下,美元兑港币拥有7.75-7.85的强方和弱方兑换保证。金管局通过自动利率调节机制及履行兑换保证的坚决承诺,来维持港币汇率的稳定。当港币兑美元出现升值压力触及7.75的汇率上限时,触发强方保证,金管局则向银行卖出港币买入美元;当港币兑美元出现贬值压力触及7.85的汇率下限时,触发弱方保证,金管局则向银行买入港币卖出美元。

图2:联系汇率制度的运作

资料来源:中国香港金融管理局

触发弱方保证后,金管局买入港币卖出美元的操作使银行间总结余下降,银行间流动性收缩,利率上升,息差缩小,套利活动逐渐平静,汇率也会转强,这就是联系汇率制度的运作——主要通过银行体系总结余的增加或减少来降低或推升港币利率,通过利率差来调节汇率。

触发弱方保证后,市场更加关注银行体系总结余的多少;触发强方保证后,市场会更加关注外汇储备的多少,因为二者直接影响到金管局买入港币/美元的能力。我们需要理解的是,金管局入市是联系汇率机制下的正常操作,其目的是维持港币汇率的稳定。

在美联储的强加息背景下,美元流动性收紧,中国香港面临着资本流出和港币贬值的压力,港币需要被动跟随加息,美国联邦基金利率和中国香港的基准利率具有高度的相关性。尽管会跟随美元加息,港币仍然走出了贬值行情,多次触及了弱方兑换保证水平。一方面,中国香港的经济、资金流动和内地的相关性日渐增加,而今年以来中美两国货币政策反向,对港币造成了短期冲击,下行压力扩大。另一方面,美元加息周期下美元和港币的利差扩大,资本借入港币兑换成美元来套利,从而增加了港币的贬值压力。

没有任何一种汇率制度对于一个国家来说是当下的最优解。联系汇率制度简单、清晰、透明度高,具有公信力,为中国香港的经济增长和国际金融中心的发展提供了重要支撑力;但也牺牲了中国香港自主调整汇率制度的机会,在美元波动加剧的情况下,维持汇率制度的成本也会相应增加。

(作者钟倩为某大型股份制商业银行境外债券交易员,译著《中国纵横》由四川人民出版社出版。)