新能源龙头集体大涨,“碳中和”成最强风口?

在中央经济工作会议提出做好“碳达峰”“碳中和”工作之后,今天光伏龙头隆基股份,新能车龙头比亚迪等千亿巨头强势涨停,另一巨头宁德时代更是涨超12%,雄霸创业板市值第一宝座。加上资本大佬大手笔介入,更让不少市场人士憧憬,“碳中和”概念有可能成为岁末年初最强风口。

新能源龙头集体大涨

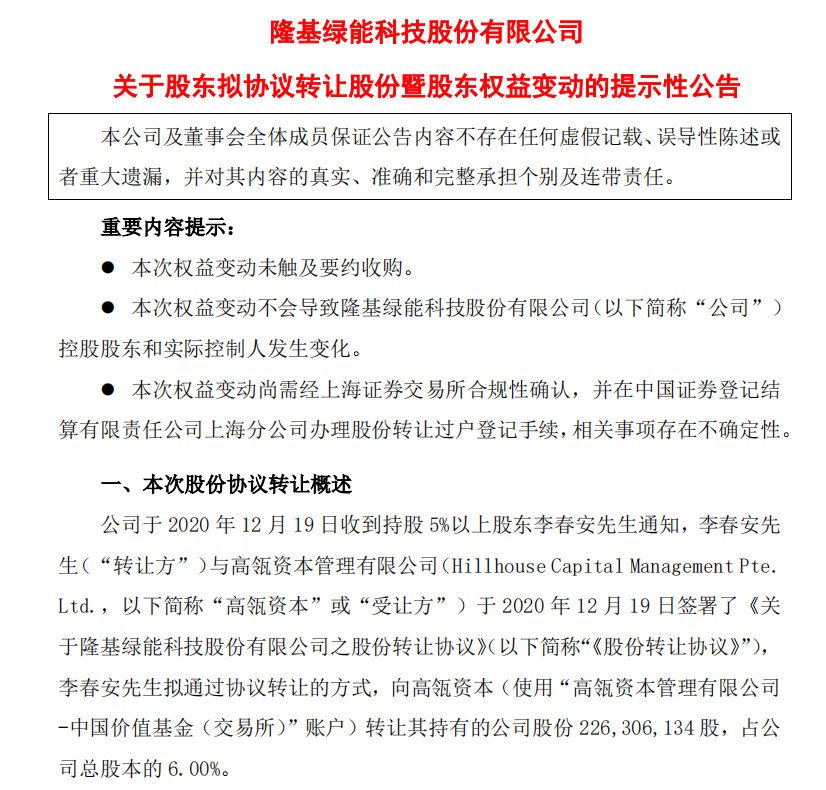

12月21日,隆基股份跳空高开8.18%,随后股价涨停,收85.4元,创历史新高,市值达3221亿元。自上市以来,其股价上涨超过3400%。昨日公司发布公告称,公司股东李春安拟向高瓴资本转让其持有的6%公司股份,每股转让价格为70元,交易对价总额为158.41亿元。

同日宁德时代股价涨逾12%,站上历史新高,总市值突破了7500亿,成为第一只市值冲上7000亿的创业板个股。相较于25元的发行价,公司股价已涨12倍,市值已超越中国石油位列A股总市值第十名。

除了宁德时代,12月21日新能源车龙头比亚迪也于午后涨停,收于193元,市值位列两市第15名。今年以来,比亚迪股价节节高升,年内涨幅超3倍。

高瓴资本再布局

高瓴资本在新能源领域广泛布局,此前曾先后投资了宁德时代、恩捷股份、蔚来汽车、小鹏汽车、理想汽车等新能源龙头企业,这一次高瓴资本再度出手。

从本次协议转让的细节条款来看,每股交易价格设定为了70元,而隆基股份12月18日收盘时的价格为77.65元/股,折价9.85%,本次交易的对价总额为158.4亿元。高瓴资本将使用“高瓴资本管理有限公司–中国价值基金(交易所)”账户的资金支付本次交易对价。

根据协议,在《股份转让协议》约定的交割先决条件持续满足的情况下,高瓴资本应于标的股份完成过户登记后3个交易日内将交易总价款一次性支付至李春安指定的其在中国境内开立的银行账户。

关于入股隆基股份的原因,高瓴资本称,是基于对上市公司未来持续稳定发展的信心及对上市公司价值的认可,拟通过本次权益变动获得上市公司的股份,以获得股份增值收益。目前,高瓴资本不存在未来12个月内增持上市公司股份的具体计划。

据了解在本次协议转让前,李春安已陆续减持所持上市公司部分股份。对此,李春安均表示是因自身财务安排原因而实施的。在上述减持及协议转让前,李春安持有隆基股份的股权比例为10.55%,协议转让完成后将降至3.4%。李春安还表示,拟在未来12个月继续通过集中竞价和大宗交易系统减持上市公司股份。

相应地,高瓴资本的持股比例将由0增至6%,同时,高瓴资本将成为隆基股份第二大股东。虽然如此,在协议转让完成后,隆基股份的控股股东和实际控制人并不会发生变化。本次权益变动前,李春安及其一致行动人公司控股股东李振国、李喜燕合计持股30.14%,本次权益变动后,三人的合计持股比例下降7.15%至22.99%。

本月初,又参与了通威股份的定增。短短10余天时间里,先后投资两大光伏龙头,更是引发市场热议。分析认为,虽然隆基与通威分别处在光伏产业链的不同环节,但高瓴资本的这两笔投资并没有冲突,正好能说明高瓴资本更看好光伏行业。有观点认为,此前高瓴已经通过增发入股港股信义能源、通威股份,其全面布局光伏赛道的意图明显,预计后续仍将有相关产业链投资。

“碳中和”概念来了?

光伏、新能车概念的爆发,还和近日中央经济工作会议把做好“碳达峰”、“碳中和”工作列为2021年8大重点工作有关。中国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。

12月12日召开的气候雄心峰会上传来消息,到2030年中国单位国内生产总值二氧化碳排放将比2005年下降65%以上,非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到12亿千瓦以上。

从国家提出中国2060年碳中和目标之后,无论是市场还是行业,“碳中和”都成为一个热门话题,那么碳中和到底是什么?其实,碳中和意味着社会经济活动的二氧化碳排放和二氧化碳吸收总和为零,而我国目前碳排放主要来源是能源,工业过程,农业,废物处理,碳吸收主要来自森林绿化。碳中和=更经济+更清洁+更安全的能源结构。

资料显示,2019年全国碳排放约在115亿吨二氧化碳当量,约为美国58亿吨,欧洲35亿吨的2-3倍,但是人均与欧盟相当、不到美国的一半。分析认为,因此相比西方经济已经稳态而中国计划在2035年实现社会主义现代化,以及在2050年中华民族伟大复兴的经济增长目标下,能源需求的增长和碳排放下降的约束或将使得我国完成碳中和目标更具挑战,需要强有力的政策支持和指引,但同时也将加速能源转型、使得经济最终受益。

新能源板块受益?

今年以来,全球主要经济体政府、大型能源/装备企业、金融市场,对清洁能源尤其是光伏“认知觉醒”,疫情之后的“绿色复苏”理念流行全球。

国金证券认为,新能源行业火爆背后的产业本质是,光伏产业经过多年的技术进步和降本,已经明确成为全球绝大部分地区最便宜的电源,且仍有可观的进一步降本空间,其新增电力之王的地位已无可动摇。

中金公司预计,清洁制氢带来的光伏装机需求会在2040年后加速、2050年后达到高峰,额外贡献将近7400吉瓦的装机空间。以上装机需求合计将带来2020-2060年55万亿元国内绿色能源投资空间。其中,国内光伏新增装机20万亿元,风电新增装机14万亿元,核电新增装机5万亿元,储能新增装机7万亿元,清洁制氢新增装机9万亿元。

华泰证券指出,对照欧美日,中国实现碳中和的总体策略大致类似,从电力结构转型来看,中国电力部门脱碳跳过油气时代,直接从燃煤时代进入“风光”时代。风电/光电实现对火电的规模化替代是“堵点”,储能、分布式光伏、特高压产业链有望受益于碳中和承诺带来的边际变化。