个税史上首次年度汇算

让大庆的伙伴们忙碌起来

下载APP

登录电子税务局网站……

记者从市税务局了解到

一周来

进行个税年度汇算清缴的小伙伴

从2000多人增加到1万多人

且这个数字

仍在不断增长中

其中有退税几十、几百的

更有退税一千、甚至几千元的

自己进行个税汇算清缴

应退税额为“0”

那么

到底哪些小伙伴能获得退税?

什么原因产生了退税?

记者再次采访所得税科科长曹洁

个税的算法有点烧脑

幸好税务人员给举了几个例子

快跟小编一起来看看吧

对于首个汇算清缴,大家还比较陌生,不了解为什么要进行个税年度汇算。

其实简单点说,纳税人平时取得综合所得,虽然已经依照一定的规则由扣缴义务人按月或按次预扣预缴了税款。但实际上,因个人每月收入不均衡、专扣信息填报不及时等各种情况,无论采取怎样的预扣预缴方法,都很难使所有纳税人平时已预缴税款,与年度应纳税款完全一致。这样两者之间就会产生“差额”,而年度汇算就是要将这一“差额”补齐。

举个例子:

某纳税人1月领取工资1万元、个人缴付“三险一金”2000元,假设没有专项附加扣除,预缴个税90元;其他月份每月工资4000元,无须预缴个税。全年看,因纳税人年收入额不足6万元无须缴税,因此预缴的90元税款可以申请退还。

那么

到底哪些人需要补税?

哪些人可以退税?

是如何计算的?

年度汇算分为退税和补税两类

以下7种情形

将产生或可能产生退税

↓↓↓

1

2019年度综合所得年收入额不足6万元,但平时预缴过个人所得税的;

2

2019年度有符合享受条件的专项附加扣除,但预缴税款时没有申报扣除的;

例:某纳税人每月工资1万元、个人缴付“三险一金”2000元,有两个上小学的孩子,按规定可以每月享受2000元(全年24000元)的子女教育专项附加扣除。但因其在预缴环节未填报,使得计算个税时未减除子女教育专项附加扣除,全年预缴个税1080元。其在年度汇算时填报了相关信息后可补充扣除24000元,扣除后全年应纳个税360元,按规定其可以申请退税720元。

3

因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、子女教育等专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的;

例:某纳税人于2019年8月底退休,退休前每月工资1万元、个人缴付“三险一金”2000元,退休后领取基本养老金。假设没有专项附加扣除,1-8月预缴个税720元;后4个月基本养老金按规定免征个税。全年看,该纳税人仅扣除了4万元减除费用(8×5000元/月),未充分扣除6万元减除费用。年度汇算足额扣除后,该纳税人可申请退税600元。

4

没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的;

5

纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣率高于全年综合所得年适用税率的;

例:某纳税人每月固定一处取得劳务报酬1万元,适用20%预扣率后预缴个税1600元,全年19200元;全年算账,全年劳务报酬12万元,减除6万元费用(不考虑其他扣除)后,适用3%的综合所得税率,全年应纳税款1080元。因此,可申请18120元退税。

6

预缴税款时,未申报享受或者未足额享受综合所得税收优惠的,如残疾人减征个人所得税优惠等。

7

有符合条件的公益慈善事业捐赠支出,但预缴税款时未办理扣除的等等。

以下4种情形

将导致年度汇算时

需要或可能需要补税

↓↓↓

1

在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用(5000元/月);

2

除工资薪金外,还有劳务报酬、稿酬、特许权使用费,各项综合所得的收入加总后,导致适用综合所得年税率高于预扣率;

3

预扣预缴时扣除了不该扣除的项目,或者扣除金额超过规定标准,年度合并计税时因调减扣除额导致应纳税所得额增加;

4

纳税人取得综合所得,因扣缴义务人未依法申报收入并预扣预缴税款,需补充申报收入等。

退税or补税?计算方法如下:

以下内容更为烧脑

小学数学不及格的自动跳过

↓↓↓

2019 年度汇算应退或应补税额=[(综合所得收入额-60000 元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-公益慈善事业捐赠)×适用税率-速算扣除数]-2019 年已预缴税额

举例:居民个人晓兰2019 年共取得工资 144000 元,取得劳务报酬 20000 元,取得稿酬 5000 元,转让专利使用权取得收入 20000 元,符合条件的专项扣除和专项附加扣除共计 62400 元。则 2020 年汇算时,晓兰应缴纳的个人所得税计算如下:

年收入总额=144000+20000×(1-20%)+5000×(1-20%)×70%+20000×(1-20%)=178800(元)

年应纳税所得额=178800-60000-62400=56400(元)

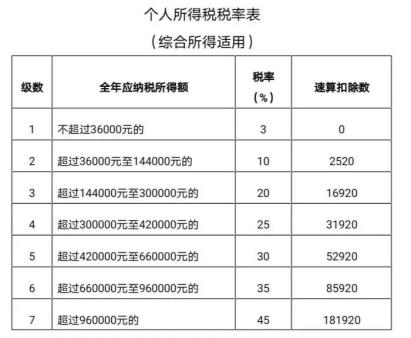

全年应纳个人所得税额=56400×10% - 2520 = 3120(元)

(提示:全年应纳税所得额超过 36000 元至 144000元的部分,适用 10%的税率,速算扣除数为 2520)

年度汇算应纳税额=全年应纳所得税额-累计预缴所得税额=3120-7608=-4488(元),晓兰 2020 年可申请退税 4488元。

最后

温馨提示各位纳税人

近日全国纳税人

都在使用个税汇算清缴系统

导致系统偶尔会无法登陆

大家不用着急

按规定

个税年度汇算

在今年6月30日前办理即可

相关链接

↓↓↓

原标题:《万余大庆人已完成个税年度汇算,但还有十几万人没来退税》