撰文 | Penn;编辑 | 郭郭

→这是《环球零碳》的第364篇原创

受新冠肺炎疫情的冲击,高度全球化的产业链显得脆弱不堪。这场疫情让更多的国家意识到制造业本土化、供应链多样性的重要性,纷纷开始着手采取措施减少对国外供应链的依赖性、增强国家抗风险能力。

8月16日,美国总统拜登签署《2022年通胀削减法案》,延续了其对于恢复和打造本土供应链的关切。根据该法案,美国政府将向购买新电动车和二手电动车的消费者分别提供7500美元和4000美元的税收抵免,但获得抵免的关键前提是要求电动车电池组件和关键原材料必须按照规定的比例源自于美国,或与美国签署了自由贸易协定的国家。

法案对于电池关键物质北美化比例的要求将会逐年上升,从2024的40%起每年递增10%,直到2027年的80%。

对此,欧盟委员会执行副主席、贸易专员东布罗夫斯基斯9月10日在接受彭博社采访时表示:“我们对《通胀削减法案》中的一些歧视性因素感到担忧,这些因素提出了本地材料和本地生产的要求。因此,我们正在评估它是否符合世贸组织的要求和政府采购协议。”

没想到仅仅一个月过后,欧盟也宣布了自己的打造本土关键矿物供应链的计划。

当地时间9月14日,欧盟委员会主席乌尔苏拉·冯德莱恩在发表欧盟国情咨文时宣布了《欧洲关键原材料法案》(European Critical Raw Materials Act),寻求确保锂和稀土等矿物的供应安全。通过立法,欧盟将确定动力电池供应链中的潜在战略项目,并在供应面临风险的地方建立储备,意欲保障电池供应链的自主可控。

冯德莱恩在盟情咨文中说:“去年,我宣布了《欧洲芯片法案》。第一家芯片超级工厂将在未来几个月内破土动工。我们现在需要复制这一成功。我们知道这种方法是可行的。5年前,欧洲发起了电池联盟。很快,我们需要的三分之二的电池将在欧洲生产。”

欧盟内部市场专员蒂埃里·布雷顿 (Thierry Breton) 也表示:“锂和稀土很快将比石油和天然气更重要。如果无法安全和可持续地获得必要的原材料,我们成为第一个气候中和大陆的雄心将面临风险。我们的绿色和数字化转型将通过我们供应链的运作而生死存亡。”

01 欧洲对关键原材料需求巨大但对外依赖度高

为了实现欧洲绿色协议,获得关键原材料至关重要,因为这些类型的材料对于制造风力涡轮机、太阳能电池板、电动汽车和燃料电池汽车的电池是必不可少的。

此外,欧盟工业战略认识到关键原材料对于清洁技术行业领导地位的举足轻重,并对航空航天、国防、制药技术等其他领域发展的不可或缺。

今年4月,英国《金融时报》指出欧洲面临着发展清洁能源所需金属的严重供应短缺。

一项欧洲金属生产商协会委托比利时鲁汶大学进行的《清洁能源的金属(Metals for Clean Energy)》的新研究表明,未来 15 年欧洲清洁能源金属将在没有更多开采和精炼金属为其清洁能源系统的启动提供供应的情况下,出现严重短缺。

与当今欧洲有限的使用量相比,到 2050 年实现欧盟绿色协议的气候中和目标将需要 35 倍以上的锂和 7 至 26 倍日益稀缺的稀土金属。

而在此次盟情咨文中,冯德莱恩更是强调:“锂和稀土已经取代天然气和石油成为我们经济的核心。到2030年,我们对这些稀土金属的需求将增加五倍。”

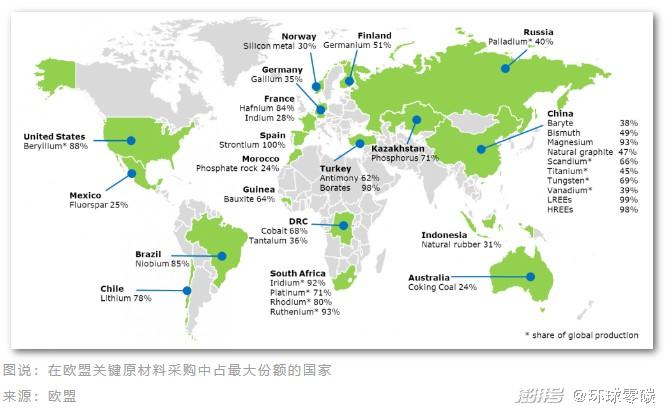

事实上,欧盟仍然依赖从俄罗斯、中国和印度尼西亚进口所需的清洁能源金属,许多关键原材料的供应高度集中。

中国提供了欧盟 98% 的稀土元素 (REE) 供应,土耳其提供了欧盟 98% 的硼酸盐供应,南非提供了欧盟 71% 的铂金需求,甚至更高的铂金份额族金属铱、铑和钌。而其他几个国家在欧盟特定关键原材料的供应中也占主要份额,如巴西(铌)、智利(锂)和墨西哥(萤石)。

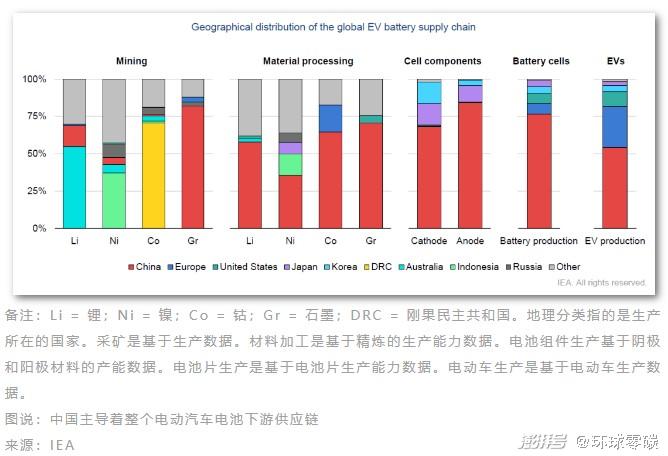

根据国际能源署《电动汽车电池全球供应链》报告,中国的锂离子电池产量占全球的四分之三,阴极和阳极的产量分别占70%和85%(两者都是电池的关键部件)。超过一半的锂、钴和石墨加工和精炼产能位于中国。

欧洲占全球电动汽车组装总量的四分之一以上,但除了20%的钴加工外,欧洲在整个供应链中所占的份额微乎其微。

此外,中国还主导着整个电动汽车电池下游供应链。虽然目前欧洲和美国政府有大胆的举措来发展国内电池供应链,但到2030年,供应链的大部分可能仍将是中国的。例如,截至2030年,中国的电池产能占总产能的70%。

02 欧盟《关键原材料法案》:确保锂和稀土的供应安全

新冠肺炎疫情流行造成的供应链严重中断,增强了欧盟减少外部依赖和加强关键原材料安全供应的决心。

在此背景下,欧盟此次提出《关键原材料法案》,强调要确保锂和稀土整个供应链的战略项目,包括开采、精炼、加工及回收全过程。根据《关键原材料法案》内容,欧盟拟从下述几个方面确保锂和稀土的供应安全。

1/ 聚焦战略应用

即制定标准,以确定对欧盟的双重转型和国防需要具有特殊战略意义的原材料,从包括经济重要性、供应集中度、战略应用和潜在的供应缺口等多方面进行考量。

2/ 欧洲机构网络

该网络将发展市场监测和压力测试能力,使工业界能够预测中断、价格上涨或短缺的风险,并采取适当的多样化、储备和投资决策。

3/ 建立更具弹性的供应链

建立更具弹性的供应链,吸引私人资本在欧洲投资关键原材料项目,包括关键矿物的采选、冶炼、加工和回收,同时确保最高的社会和环境标准。到2030年,欧盟对精炼锂的需求至少有30%来自欧盟;或者到2030年,至少回收相关废物流中的20%的稀土元素。

4/ 提供强大和可持续的公平竞争环境

目前存在着许多关于采矿活动的环境和社会表现等综合绩效的认证计划。欧洲可以在合理化和巩固这些认证计划方面发挥主导作用,使得欧盟的原材料活动可以做到具有国际竞争力,吸引民间投资。

03 业界反应及企业行动

整体上看,《关键原材料法案》法案简化了欧洲锂、稀土等关键原材料资源和相应加工项目开发的流程,有助于推动欧洲锂及相关产业的发展,也表明了欧洲提高新能源汽车供应链自主能力的导向性。此声明一经发表便引起了业界的广泛关注。

欧洲私营资源和废物管理行业的代言人FEAD对《关键原材料法案》表示欢迎,FEAD 总裁 Peter Kurth表示:“毫无疑问,过去欧盟在能源领域依赖第三国的做法,特别是在原材料供应领域,应该不惜一切代价避免。因此,FEAD 对欧盟委员会发起欧洲关键原材料法案的倡议表示欢迎,废物管理行业在解决能源和原材料危机方面可以发挥重要作用。”

而欧洲企业也在加快本土产业链的布局与扩张。

今年4月下旬,德国汽车零部件供应商舍弗勒签署了一项原材料协议,以确保从欧洲为其蓬勃发展的电动汽车 (EV) 电机业务供应稀土磁铁。这项与挪威 REEtec 达成的五年期协议,将从 2024 年开始供应产自欧洲的稀土氧化物。

同样是今年,澳洲锂矿商瓦肯能源公司(Vulcan Energy)已在德国西南部获取了1000多公里土地的许可。该公司计划采取一种新技术生产锂,这种技术可以直接利用地热抽取富锂卤水、并提取锂,预计它将成为世界上第一个实现净零碳足迹的锂业务之一。

瓦肯公司已经与德国大众、荷兰斯泰兰蒂斯何法国雷诺等汽车制造商,以及全球领先的材料回收技术公司优美科(Umicore)和LG Energy签订了5至6年内总量高达28.2万吨的氢氧化锂供应合同。

稀土供应中,目前欧洲的供应链中只有加拿大的尼奥高性能材料公司(Neo Performance Materials)有能力分离用于磁铁的稀土材料。该公司在今年8月宣布获得了格陵兰岛一个稀土矿的探矿权,矿石将运往位于东欧的爱沙尼亚进行加工生产。

今年8月,澳洲稀土矿商黑斯廷斯技术金属公司(Hastings Technology Metals)表示将收购尼奥公司22%的股份。这意味着澳洲的稀土矿商也将加入欧洲的关键供应链。

此前,欧盟已经组建欧洲电池联盟(EBA),旨在欧洲构建动力电池供应链。EBA于2017年成立,目前已规划投资超过1270亿欧元并陆续发布了有关电池超级工厂的公告,EBA表示到2030年欧盟可以创建一个完整的动力电池供应链,并需额外吸引投资3820亿欧元的投资。

最新的进展来自于大众,9月26日,大众汽车宣布与比利时材料公司优美科(Umicore)建立价值 29 亿美元的电池零部件合资企业,成为最新一家在电动汽车产业链转变过程中将电池供应带回欧洲的汽车制造商。

Umicore 和大众旗下的 PowerCo表示,该工厂将设在布鲁塞尔,将于 2025 年开始运营,为大众欧洲大部分电池工厂提供电池前体和阴极材料。到本十年末,合资企业的目标是为约 220 万辆纯电动汽车提供动力,相当于约 160 吉瓦时。与此同时,大众计划到 2030 年在欧洲建立六家电池工厂,总产能将达到 240 吉瓦时。

04 对中国投资者的影响

中国国际问题研究院欧洲研究所所长崔洪建对《环球时报》表示,目前尚不清楚欧盟国家是否可以就该立法达成一致,以及将在多大程度上遵循该立法。他指出,该提案实际上是在全球冲突加剧以及政治和供应链不稳定的背景下提出的。在此背景下,所有经济体都会受到影响,将安全问题以及对供应链和产业链安全的考虑放在相对重要的位置是可以理解的。但在与中国的经贸往来过程中,欧洲应避免将产业链问题政治化,呼吁通过对话解决问题,而不是推动针对中国企业的歧视性立法。

后疫情时代全球产业链供应链的区域化将成为难以逆转的趋势,从全球整体层面看这属于贸易保护主义的一部分。对于中国企业而言,《欧洲关键原材料法案》及之前公布的欧洲关键原材料清单同时带来了挑战和机遇。欧盟对于未来战略性技术领域原材料的需求预测和供应警示,使得欧盟成员国将对该领域的中国资本更为警惕。中资企业需要主动加强与各利益相关方的沟通,充分融入欧盟EIT RawMaterials供应保障网络,通过和欧盟企业签订长期供应合同与高质量履行社会责任相结合的方式,取得欧盟和成员国的信任。如果中国企业对欧洲开展市场导向的直接投资,大概率仍会受到欧盟的欢迎。中国制造业在关键基础材料领域进步空间很大,企业仍可重点关注这一波“出海”机遇。

而在动力电池领域,以宁德时代为首的厂商出海行动已蔚然成风,远景动力、国轩高科、蜂巢能源等已经在加快出海建厂步伐。继德国14吉瓦时工厂后,宁德时代在欧洲建设的第二座位于匈牙利的100吉瓦时工厂,将于年内破土动工。从电池工厂数量来看,现阶段在海外布局最多的当属远景动力。目前,远景动力已在欧洲的法国、英国、西班牙等地布局了电池工厂,并承诺实现工厂碳中和。中国动力电池企业的提前战略布局,将有助于自身在欧盟构建可持续关键原材料价值链中继续发挥积极作用。

美国和欧盟相继提出的法案,均强调关键金属供应的本土化,在全球锂、稀土等资源供给难增的背景下,美国和欧盟推出的法案大概率将加剧全球关键原材料的抢夺之战,关键原材料战略地位凸显。未来,建立安全的供应链体系,将成为清洁能源经济持续发展的重要保障。

(参考文献详见)

--------

关于我们: