大股东斥巨资增持,正邦科技价值几何?

正邦科技2016开始探索“公司+农户”生猪养殖模式,生猪出栏量开始大幅度增长,同时2019年开始公司大股东频繁增持,彰显大股东信心。

1、投资逻辑

1、国内生猪养殖市场集中度有望进一步提升,头部企业将大幅度受益;

2、正邦科技产能扩张迅速,有望大幅度受益于目前相对高位的猪价;

3、大股东不断增持,彰显了大股东对于公司未来发展前景的看好

不过还是要注意风险:生猪出栏不达预期。

通过使用PS估值法,2022年正邦科技市值为:1007亿元,未来三年CAGR为20%,建议保持密切关注。

2、公司信息

2.1 公司介绍

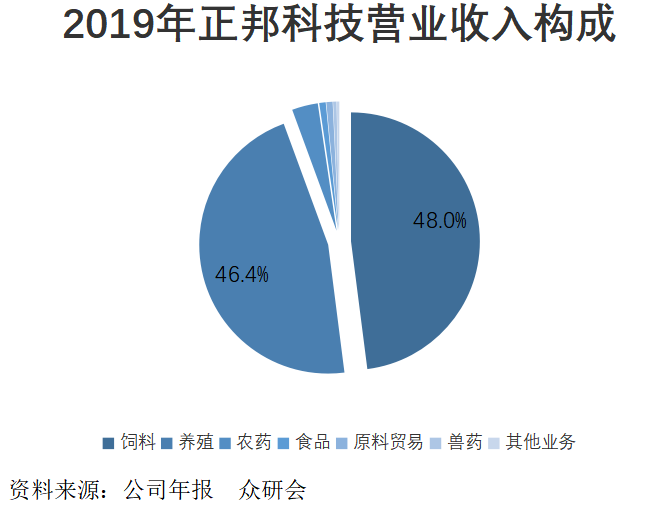

正邦科技是一家主要从事饲料、生猪、兽药生产与销售,并为养殖户和种植户提供产品、养殖技术服务等综合服务的公司,目前正邦科技已经形成“饲料—兽药—生猪养殖”一体化的完整产业链,形成产业链上下游高度关联、相互支撑的战略发展格局。目前正邦科技营收与利润主要来源于饲料与生猪养殖板块,两者合计占比稳定在94.5%左右。

2.2 股权结构与大股东增持

公司股权结构稳定清晰,有利于公司决策的高效性,正邦科技实际控制人为林印孙先生,林印孙先生自2004年4月至今任公司董事。

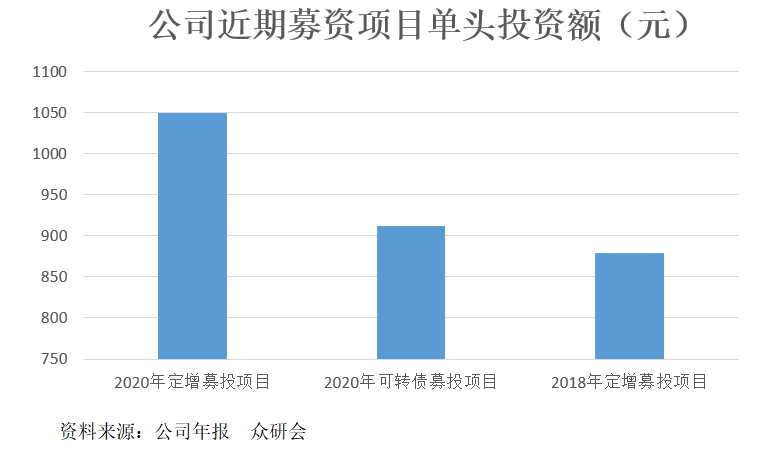

大股东巨资认购,体现了对于公司长期发展前景的看好。2020年6月,公司公告拟定增80亿元用于发展年出栏规模385万生猪养殖项目以及补充流动资金,发行对象正邦集团、江西永联、邦鼎投资、邦友投资、宏桂投资拟分别认购40/20/10/5/5亿元,发行价格13.6元/股,其中正邦集团、江西永联、邦鼎投资、邦友投资均为公司实际控制人林印孙控制的公司。

2.3 营收分析

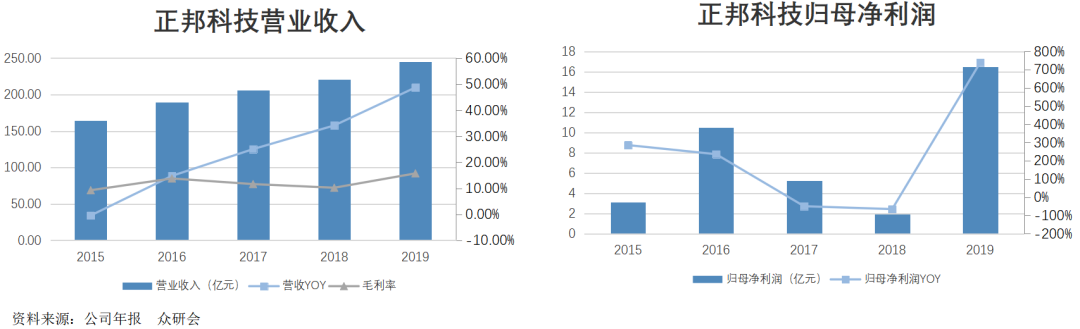

正邦科技营业收入呈现不断增长趋势,2019年营收245亿元,YOY为48.74%,其毛利率呈现出波动性上涨的趋势,2019年毛利率达到了15.74%,近五年毛利率CAGR为14.12%。同时其归母净利润也呈现出周期性波动,波动幅度较大,2019年归母净利润为16.47亿元,近五年归母净利润CAGR为51.69%,实现了大幅度增长。

3、公司主营业务分析

3.1 生猪养殖业务

我国生猪养殖行业呈周期性变化。从2000年以来,我国生猪养殖业共经历过三个完整的周期,目前在第四个周期的下行趋势中,从历年周期来看,每轮周期持续时间为45-46月左右,但此次周期受“猪瘟”影响较大,周期或被拉长。

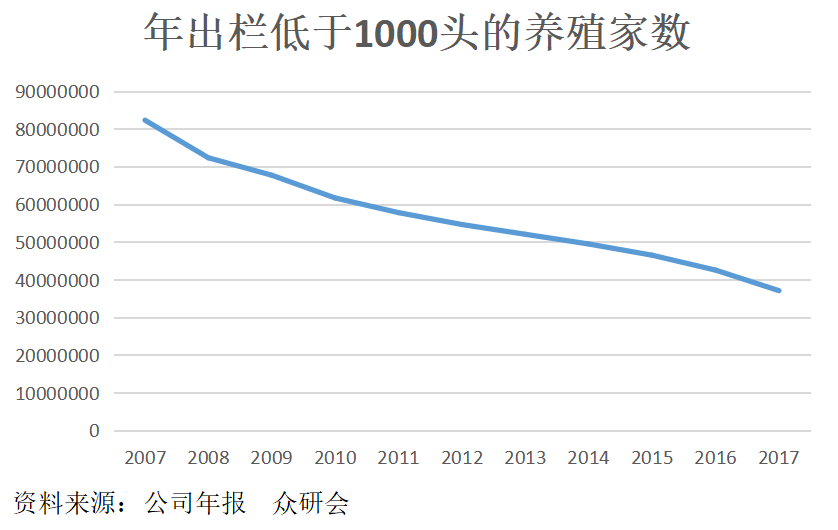

我国生猪养殖仍以小散户为主,规模化养殖水平仍然很低,但小散户养殖呈现逐渐出清趋势。我国生猪养殖业一直以小散户养殖为主,2017年我国生猪出栏5万头以上养殖场仅407家,占比仅为0.0011%,但是随着环保政策趋严、养殖成本和风险上升、适龄劳动力外出务工比例增加等,小散户养殖数量呈现不断下降的趋势。

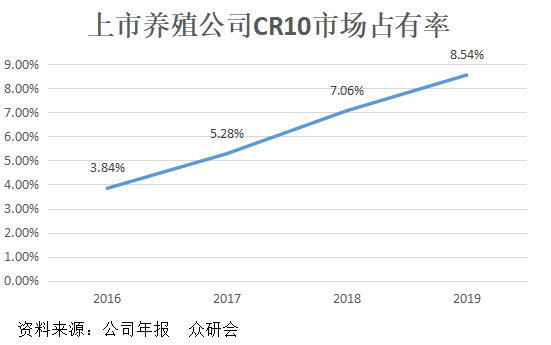

规模化养殖市占率不断提升,产业集中度呈现上升趋势,同时对标海外,头部企业市场空间巨大。尽管我国生猪养殖业以小散户为主,但是从2016年开始,CR10的市占率呈现快速增长态势,2019年CR10市占达到了8.54%,较2016年的3.84%提升了4.7%。同时对标海外,我国头部企业市场空间广阔,2015年美国生猪养殖龙头的市占率达到了13.58%,而我国2019年龙头企业龙头温氏股份市占率仅为3.40%,远远低于美国市场集中度,表明我国市场集中度有望进一步提升,其发展空间巨大,头部企业有望最大化收益。

生猪存栏量不断恢复,但供给仍然不足。今年6月能繁母猪存栏实现17个月来首次同比增长,同时我国生猪存栏和仔猪供给量连续5个月持续恢复,生猪存栏量的不断恢复将会带动生猪出栏量的不断恢复。但是2020H1猪肉产量为1998万吨,同比增速-19.98%,体现了生猪供给仍然不足,猪价短时间内仍将维持相对高位。

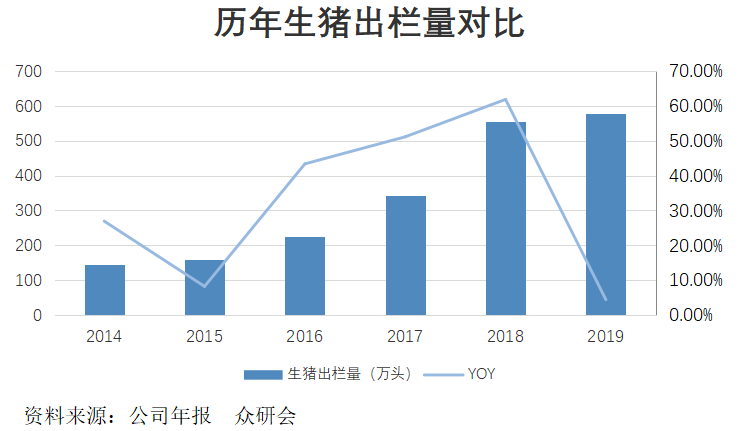

正邦科技2016年转型探索“公司+农户”养殖模式,生猪出栏量开始大幅度增长。2016年开始公司将部分育肥场改造成母猪场,大力发展生猪养殖业,2018年出栏量553.99万头,较2016年226.45万头实现了快速增长,期间CAGR为56.41%,2019在全国出栏量同比下降21.6%的情况下,正邦科技生猪出栏量同比上涨4.11%,体现了公司良好的扩张能力。

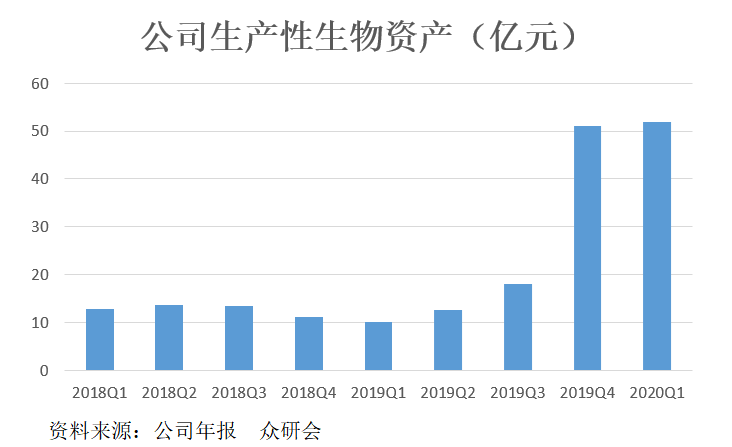

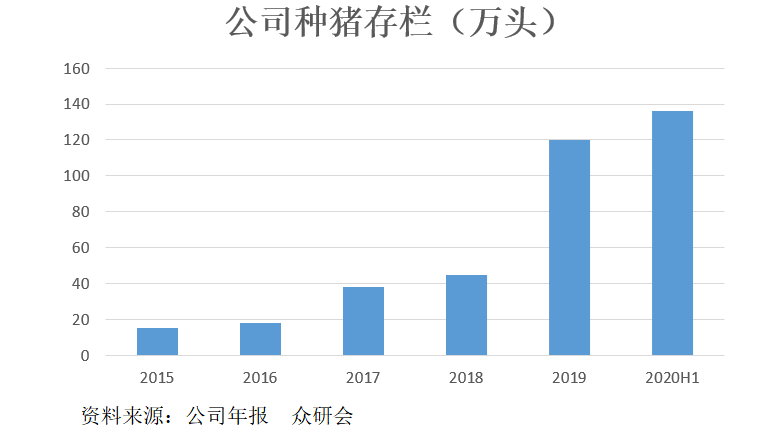

生产性生物资产与种猪存栏大幅度增长,为公司生猪出栏量快速增长提供充分保障。2020Q1公司生产性生物资产大幅度增长达到51.95亿元,YOY为415%。同时2020H1,公司存栏种猪135万头,其中能繁母猪75万头,后备母猪60万头,为生猪出栏的快速增长提供了强大的后备力量。

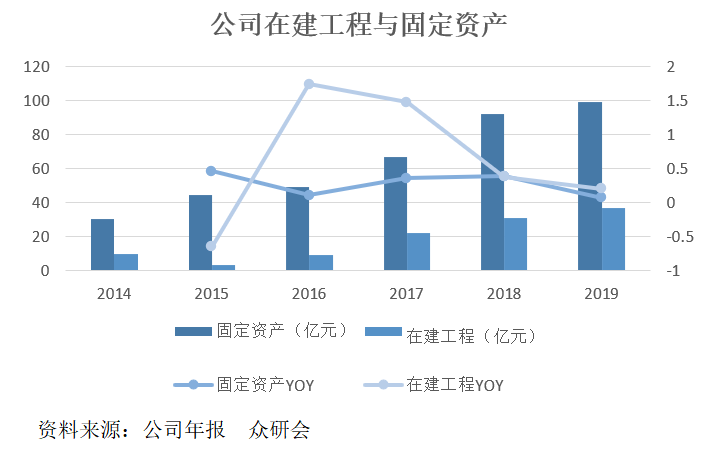

在建工程、固定资产快速增加,为公司出栏量的快速扩张提供支撑。公司在建工程与固定资产呈现快速增长,2015-2019年固定资产CAGR达到了22%。同时正邦科技储备土地大约在20万亩地左右,理论上支持4000-8000万头的自繁自养产能用地,将为快速发展生猪养殖业务提供强劲的支撑力。

多种经营模式并存,“公司+农户”成为公司生猪养殖业快速发展的主要推动力。正邦科技养殖模式有三种:繁殖场模式、自繁自养模式以及“公司+农户”合作养殖模式,目前公司育肥猪主要通过“公司+农户”模式养殖。

全方位布局生物安全防控,优势凸显。非洲猪瘟爆发以来,正邦科技加大对生物安全防控布局,建立了多层管控体系,根据公司投资者问答中披露,正邦科技4月份全程存活率85%+,存活率有所提高。

随着自繁自养模式占比上升,同时外购猪仔比例下降,公司养殖完全成本有望下降。股东大会中披露:2020年公司的自繁自养的出栏量比例大概在40%左右,同时公司投资者关系中披露公司5月份以后基本没有外购仔猪计划。根据2020Q1数据,外购仔猪育肥完全成本29.1元/公斤,自繁仔猪育肥完全成本为21.3元/公斤,自养仔猪供应比例上升,未来公司的整体成本有望下降。

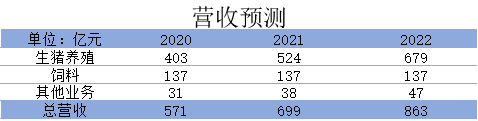

本文假设正邦科技未来三年生猪出栏量分别为:1000/1600/2450万头,预计公司未来三年毛猪每公斤均价分别为32/26/22元,同时根据2020H1,公司生猪均重为126公斤,计算可得公司未来三年生猪养殖营收为:403/524/679亿元。

3.2 饲料业务分析

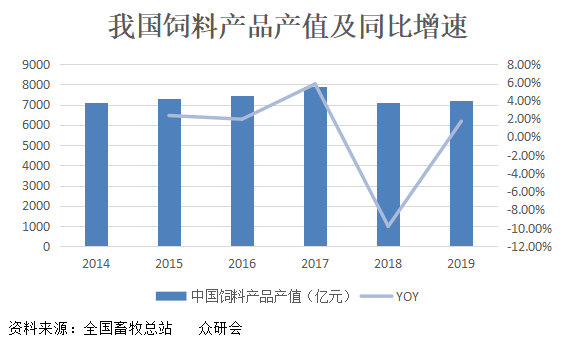

近年来饲料行业已经进入成熟期,基本进入了平稳增长阶段。2019年由于“非洲猪瘟”,其增长呈现出负增长,同时从各饲料占比来看,饲料行业主要以禽料和猪料为主,其合计占比达到了84%。

非洲猪瘟”加速行业洗牌,市场集中度进一步提高。从2013年到2019年,全国饲料企业的数量从10,000多家下降到7,800余家,而单厂年产10万吨以上的企业数量却从460家上升到621家。2019年的非洲猪瘟更是加速了行业的洗牌与整合,中小企业因其本身在技术、生物安全等各方面相比大企业具有短板,在销售中又以家庭农场、小规模散养户为主要客户,后者在非洲猪瘟中受影响又相对更大,这就使得中小饲料企业相比大型饲料企业而言,受影响也更大。

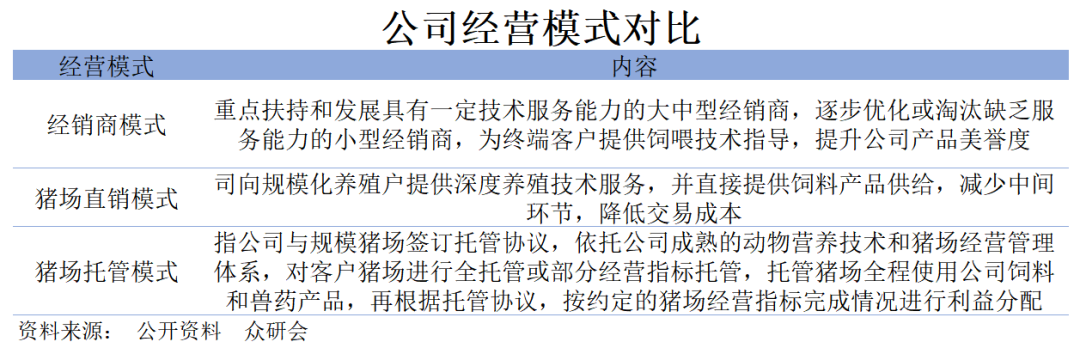

正邦科技饲料规模排名行业第五,综合服务能力不断加强。公司饲料业务主要以猪饲料、禽饲料为主,经营模式包括经销商模式、直销模式和猪场托管模式。公司目前在托管模式基础上,根据不同客户的实际市场需求,创新设计了猪场协管、成本托管等模式,满足不同客户的服务需求,提升产品附加值。2019年公司猪料毛利率水平为12.31%,较2018年提升了0.35%。

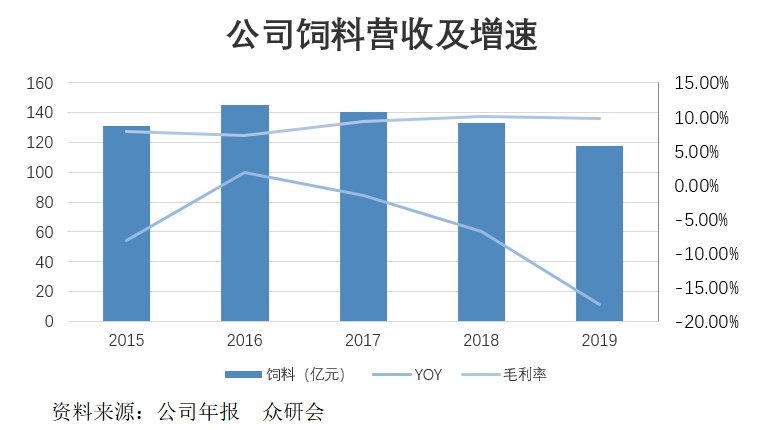

饲料营收与毛利率较为稳定。正邦科技2015-2018年饲料整体营收较为稳定,在137亿元左右波动,2019年因生猪出栏量大幅度下降导致猪饲料需要下降,从而也使得饲料营收有所下降。同时公司毛利率表现出相对稳定的状态,在9%左右波动。本文假设公司饲料业务未来三年营收稳定在137亿元,毛利率保持9%。

4、财务分析

正邦科技毛利率呈现不断上升趋势,受饲料业务影响,公司毛利率处于相对低位。随着公司生猪养殖业务的大幅度扩张,将带动公司整体毛利率上行。

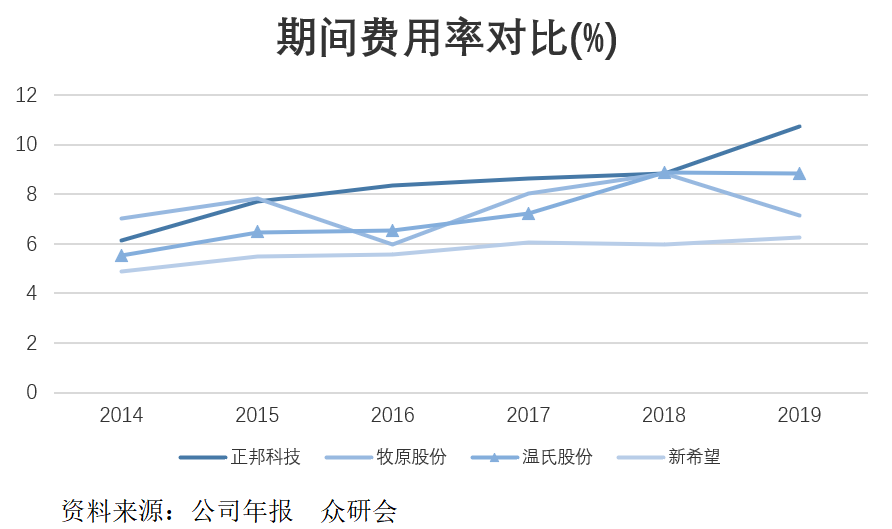

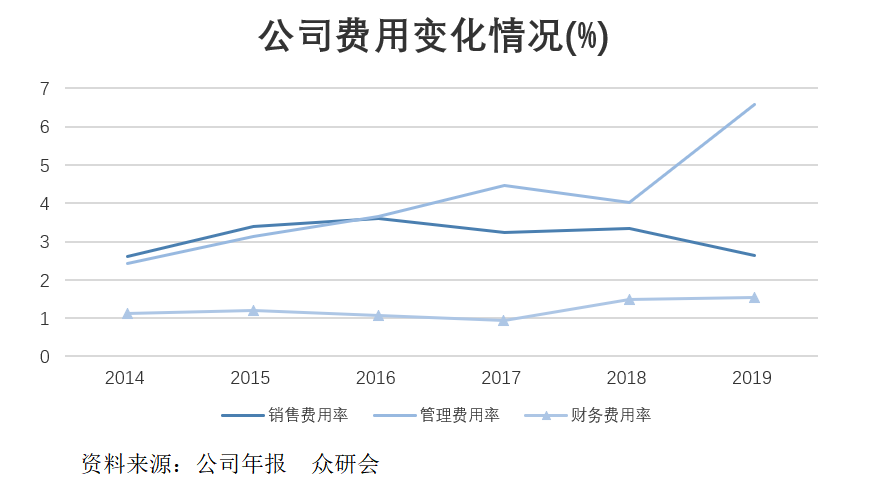

2019年正邦科技期间费用率明显高于其它可比公司,主要系其管理费用的上升。2018年正邦科技与其它公司期间费用率基本一致,2019年大幅高于其它可比公司,拆分来看:公司销售费用与财务费用变化不大,主要系其管理费用变化所致。继续细分来看,主要系规模扩大带来的人员职工薪酬的增加以及公司快速扩张导致的固定资产折旧与租赁费的上升所导致的。

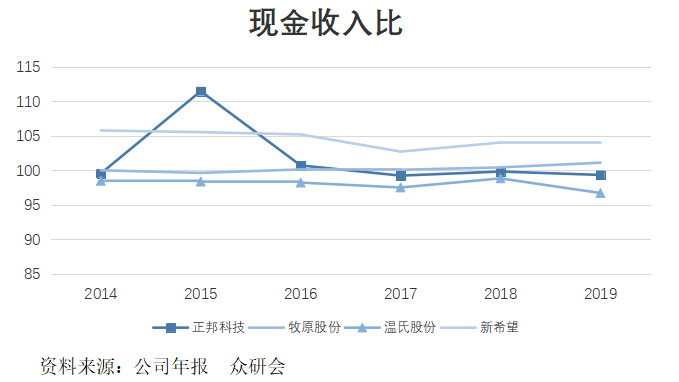

公司经营能力优秀。正邦科技现金收入比稳定在99%之上,表明公司营收质量优秀。

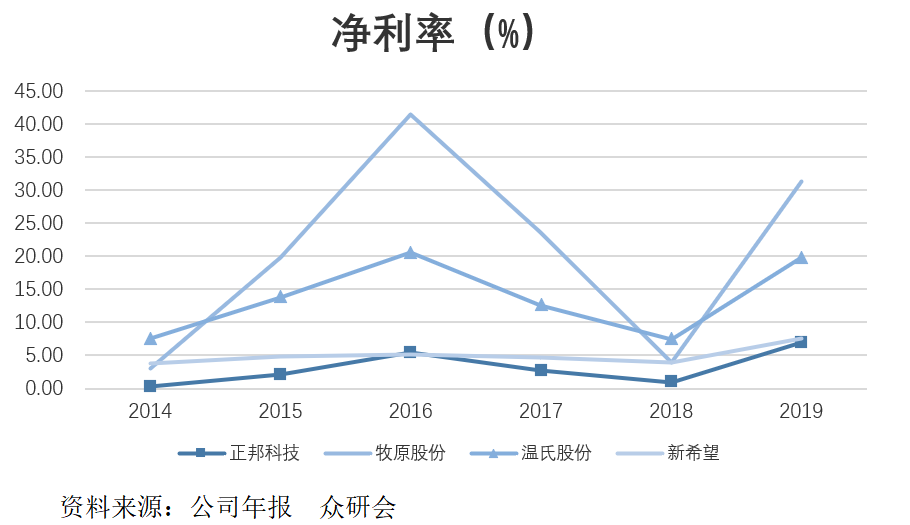

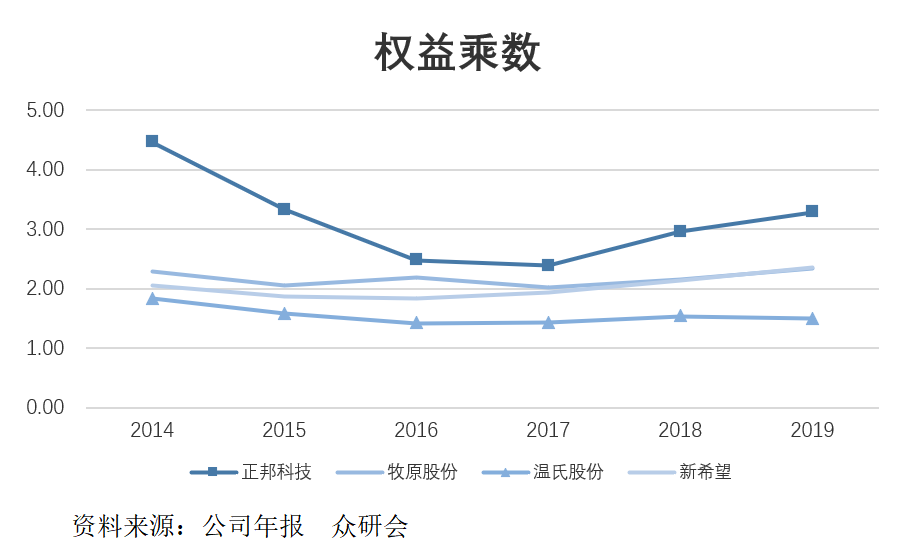

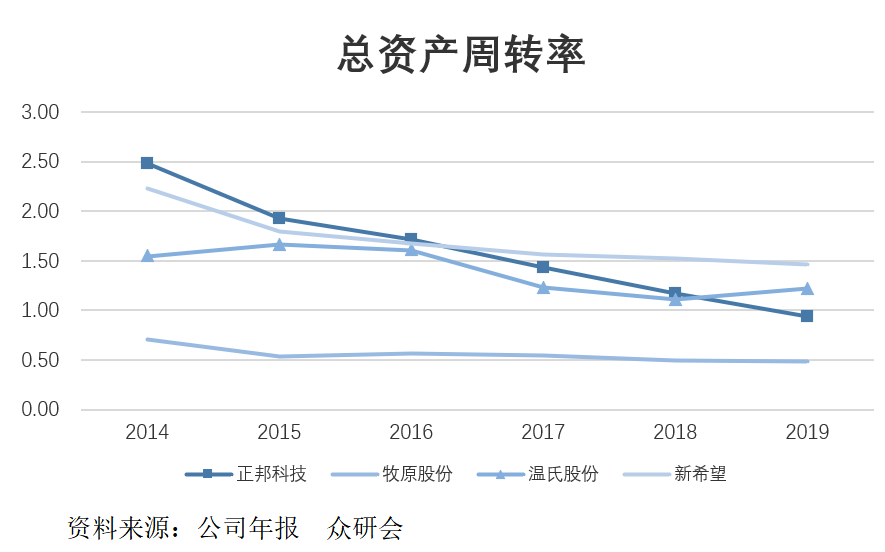

正邦科技ROE呈现出周期性变化,略低于温氏股份与牧原股份。拆分来看:主要系其受饲料业务影响,正邦股份与新希望净利率处于相对低位,是导致公司ROE处于相对较低的主要原因。

5、估值分析

假设正邦科技其他业务营收占比稳定在5.5%,则2020/2021/2022年营收为571/699/863亿元。

保守预测:取近三年PS均值1.17计算:正邦科技2020/2021/2022年市值应为668/817/1007亿元。

综上所述:公司目前市值处于相对低估状态,未来三年CAGR为:20%,具有较好的投资价值,建议保持密切关注。