69亿元!阿里苏宁联袂入股华泰证券,分列第六第七大股东

阿里、苏宁再度联手投资,这次的投资标的是券商华泰。

8月3日晚间,华泰证券股份有限公司(下称华泰证券,601688)披露非公开发行A股股票发行结果暨股份变动公告,本次非公开发行共计发行10.89亿股,发行价13.05元/股,认购金额达142.08亿元。其中,阿里巴巴斥资约35亿元认购2.68亿股,苏宁易购以约34亿元认购2.6亿股。

另外,安信证券认购32.3亿元,中国国企结构调整基金认购19.9亿元,上海北信瑞丰资管认购15亿元,阳光财险认购5.7亿元。

根据定增规则,上述投资者认购的股份将在2019年8月2日流通。

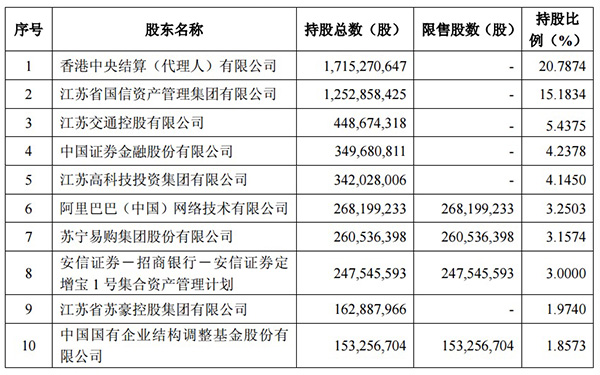

本次发行后,阿里巴巴和苏宁所认购的定增股份,仅次于江苏高科技投资集团持有的3.42亿股。公司实际控制人和第一大股东为江苏省国信资产管理集团有限公司不会因本次发行而发生变化。

这次定增完成后,阿里、苏宁将分别持有华泰证券总股本的3.2503%和3.1574%,分列第六、第七大股东。

华泰证券在公告中表示:“本次非公开发行完成后,公司总资产、净资产及净资本将相应增加,各项风险控制指标将更加稳健,资产负债率将有所降低,与净资本规模挂钩的业务发展空间将进一步扩大。”

华泰证券成立于1991年,并于2010年在上证所上市,注册地点在江苏省南京市。证券业协会公布的2017年券商净资产排名中,华泰证券位列第4位,净资产为851.01亿元。在证监会最新公告的券商分类评级中,华泰证券为AA级。

华泰证券的一季报显示,报告期内,归属于母公司所有者的净利润为19.03亿元,较上年同期增43.07%;营业收入为42.9亿元,较上年同期增13.35%

华泰证券在8月3日的公告中进一步表示,本次非公开发行所募集资金扣除发行费用后拟全部用于增加公司资本金,补充营运资金,扩大公司的业务规模,优化业务结构,提升公司的市场竞争力和抗风险能力,为公司各项业务持续快速发展和创新业务的开展提供资本保障,公司的业务结构不会因本次非公开发行发生重大改变。

而对于此次入局华泰证券,苏宁易购则在8月3日晚间发布公告称,双方将以资本为纽带,进一步推动战略业务合作,公司和华泰证券将依托各自的产业优势,在零售客户的营销及服务、金融产品发行销售、资管业务、资产证券化业务等方面展开全方位金融服务合作,有利于进一步提升公司的金融服务能力;公司也将结合自身在互联网、 物联网、人工智能、大数据、云计算等科技领域的优势,与华泰证券开展深度的技术服务合作,强化面向用户的核心服务能力构建。

值得关注的是,在2017年11月24日,华泰证券曾披露,综合考虑未来发展、经纪业务相关规划及实施条件,在股东大会授权范围内,经董事会转授权人士同意,调整发行方案中的募集资金数量及用途, 而彼时调整的募集资金数量为不超过255.1亿元,比最新公布的数量要多。

对资金的用途,华泰证券在彼时也进行了具体的盘点和安排。一是进一步扩大融资融券和股 票质押等信用交易业务规模,不超过人民币100亿元;二是扩大固定收益产品投资规模,增厚公司优质流动资产储备,不超过人民币80亿元;三是增加对境内全资子公司的投入,不超过人民币30亿元;四是增加对香港子公司的投入,拓展海外业务,不超过人民币30亿元;五是加大信息系统的资金投入,持续提升信息化工作水 平,不超过人民币10亿元;六是其他营运资金安排。